1. Contexte

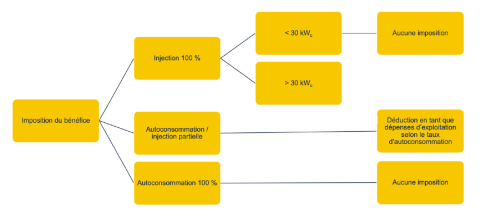

L’analyse fiscale de l’exploitation d’une installation photovoltaïque diffère en fonction du choix opéré par la personne physique, ainsi il faut distinguer entre 3 cas :

- L’exploitant vend la production totale au gestionnaire du réseau électrique

- L’exploitant consomme lui-même l’électricité qu’il produit

- L’exploitant consomme la quantité d’électricité dont il a besoin à titre privé ou à titre professionnel, et ne vend qu’un éventuel surplus

Dans le cas d’une personne physique qui exploite une petite installation photovoltaïque (puissance : 1 kWc à 30 kWc) l’Administration des Contributions Directes admet, dans un souci de simplification et par tolérance administrative, que la production d’électricité est, en général, à considérer comme activité d’amateur qui n’est pas prise en compte lors de la détermination du revenu imposable.

Dans le cas d’autoconsommation (cas 2), l’exploitation de l’installation photovoltaïque n’est pas à considérer comme activité commerciale, et ne rentre pas parmi une des autres catégories de revenus énumérées à l’article 10 de la loi modifiée concernant l'impôt sur le revenu (L.I.R.). Un bénéfice imposable n’existe donc pas, par contre, selon l’utilisation de l’électricité produite, les dépenses en rapport avec l’installation photovoltaïque peuvent être intégralement déductibles en tant que dépenses d’exploitation. Ces différents cas de figures sont décrits dans la Circulaire L.I.R. n° 14/2 [1] et traitent la couverture des besoins en énergie :

- du ménage du contribuable,

- d’une entreprise commerciale,

- d’une exploitation agricole et forestière,

- d’un exercice d’une profession libérale,

- d’une combinaison des cas énumérés en dessus,

- d’un locataire danse le cadre de la location d’un immeuble bâti.

Le cas 3, où la production sert partiellement à couvrir les besoins en énergie du ménage privé de l’exploitant et le surplus est vendue à un tiers (soit au gestionnaire de réseau, soit à une autre personne privée ou morale), équivaut à un cas particulier de l’autoconsommation si l’exploitation sert à une activité commerciale. Au cas où il s’agit d’une personne physique et d’une installation avec un puissance inférieure ou égale à 30 kWc, l’installation est traitée est à considérer comme activité d’amateur, comme décrit auparavant.

Télécharger le guide complet en PDF

[1] Circulaire du directeur des contributions L.I.R. n° 14/2 du 5 juin 2023: Traitement fiscal d’une personne physique exploitant une installation photovoltaïque remplaçant la Circulaire L.I.R. n° 14/2 du 22 septembre 2021 avec effet à partir de l’année d’imposition 2023.

2. Définitions et terminologie

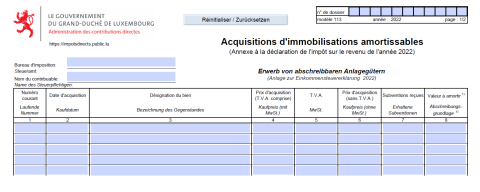

Prix d’acquisition

Le prix de l’acquisition de l’installation photovoltaïque est à considérer isolément, même dans le cas où l’installation photovoltaïque est intégrée dans le toit de l’immeuble. Sont éligibles : tous les éléments nécessaires pour l’installation photovoltaïque, dont notamment la (les) facture(s) de l’installation émise par le fournisseur de l’installation, la facture concernant la mise en place du compteur émise par le gestionnaire du réseau, etc.

Les aides étatiques

Le prix d’acquisition est à réduire du montant de la subvention étatique accordée par le Ministère de l’Environnement, du Climat et de la Biodiversité. On distingue entre 2 options de subvention :

Option 1 : 20% des coûts effectifs hors TVA, limitée à 500 € / kWc

Condition : Avec injection dans le réseau (à 100% ou moins) et un tarif d’injection défini pour 15 ans

Option 2 : 50% des coûts effectifs hors TVA, limitée à 1.250 € / kWc2

Condition : Autoconsommation et renonciation à un tarif d’injection défini

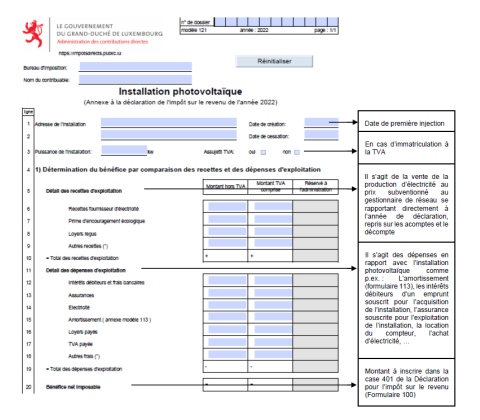

Bénéfice commercial

Le bénéfice commercial se compose des recettes et des dépenses d’exploitation de l’installation photovoltaïque. Les recettes comprennent la vente de la production d’électricité (au prix subventionné) au gestionnaire de réseau électrique, se rapportant directement à l’année de déclaration, repris sur les acomptes et le décompte (si applicable). En cas de première déclaration, il se peut que seuls les acomptes soient disponibles.

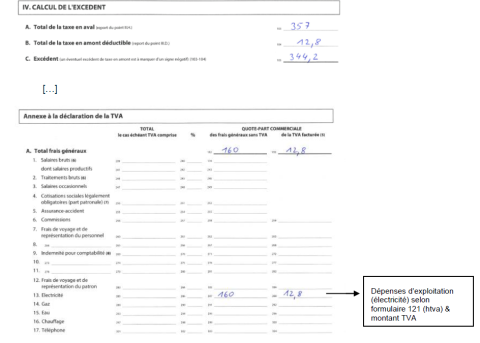

Dépenses d’exploitation

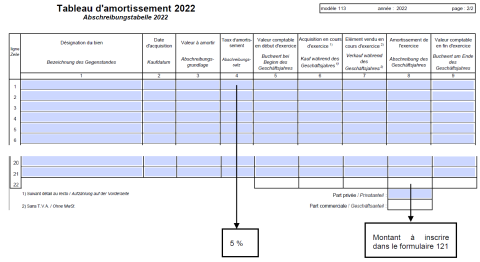

Les dépenses en rapport avec l’installation photovoltaïque comme par exemple les frais de compteurs ainsi que les intérêts en relation avec le financement de l’installation sont intégralement déductibles en tant que dépenses d’exploitation. Dans le cas où le financement de l’installation serait couvert par un crédit immobilier global pour une construction, les intérêts sont déductibles au prorata du montant de l’installation par rapport au montant global. Le montant de l’amortissement constitue également une dépense d’exploitation déductible du bénéfice commercial réalisé (voir formulaire 121).

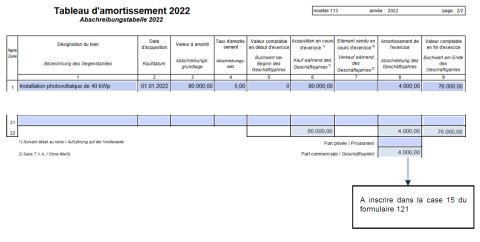

Amortissement

Selon la Circulaire L.I.R. n°14/2 du 5 juin 2023 (Direction des Contributions Directes), la durée usuelle d’utilisation d’une installation photovoltaïque est de 20 ans au moins et le taux d’amortissement éventuel est fixé à 5% par an.

[2]Augmentation temporaire de la prime de 50% à 62,5%, limitée à 1.562,5 €/kWc en respectant différentes conditions techniques pour toute commande avant le 30 juin 2024.

3. Formulaires

La déclaration fiscale d’une personne physique exploitant une installation photovoltaïque comprend plusieurs formulaires, décrits ci-dessous. La première déclaration devrait être faite pour l’année dans laquelle l’investissement a été réalisé, même dans le cas où le contribuable n’a pas encore réalisé des recettes. Toutes les pièces justificatives sont à joindre aux différents formulaires (copies des factures, copies des acomptes/décompte, etc.).

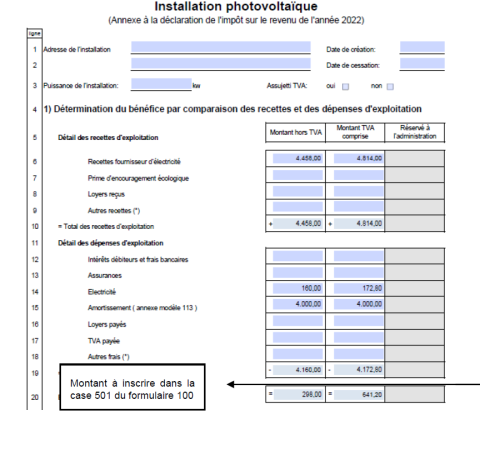

3.1. Déclaration pour l’impôt sur le revenu (Formulaire 100)

Le bénéfice commercial réalisé est à inscrire dans la case 501 de la Déclaration pour l’impôt sur le revenu (Formulaire 100) sous la rubrique « bénéfice commercial » (page 5).

Sont à rajouter les annexes suivantes :

- Installation photovoltaïque (Formulaire 121)

- Acquisition d’immobilisations amortissables (Formulaire 113)

3.2. Installation Photovoltaïque (Formulaire 121)

Cette annexe sert à déterminer le bénéfice commercial à inscrire dans la case 501 de la déclaration pour l’impôt sur le revenu.

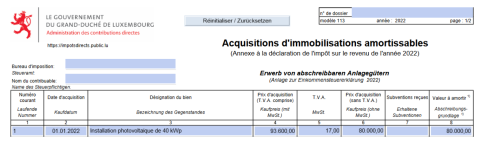

3.3. Acquisitions d’immobilisations amortissables (Formulaire 113)

Cette annexe sert à déterminer l’amortissement à déduire du bénéfice commercial.

4. Taxe sur la Valeur Ajoutée – TVA

Tout particulier qui exploite une installation photovoltaïque doit être considéré comme un assujetti à la TVA. Néanmoins, si le chiffre d'affaires annuel est inférieur à 50.000 €, le particulier est soumis aux dispositions de l'article 57 de la loi sur la TVA et bénéficie du « régime particulier des petites entreprise ». Dans ce cas, il est dispensé de faire une déclaration de TVA, mais doit se présenter chaque année avant le 1er mars à l’Administration de l'Enregistrement pour communiquer le chiffre d'affaires réalisé l'année précédente.[3]

Toute personne soumise au régime des petites entreprises est en outre libre d'opter pour le régime normal de la TVA. Dans ce cas, la personne obtient le droit de récupérer la TVA en amont et un numéro de TVA régulier.

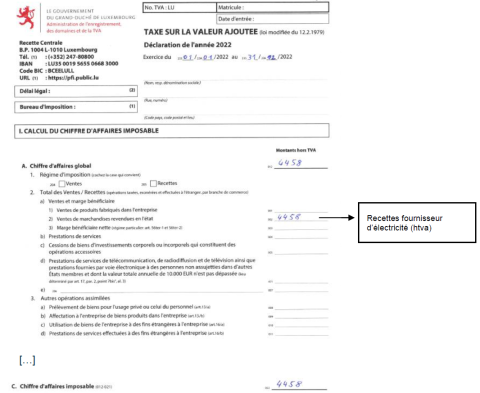

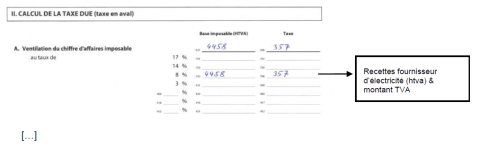

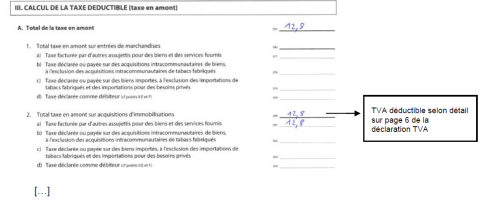

Une immatriculation à la TVA engendre l’obligation de l’établissement d’une déclaration de TVA annuelle (via MyGuichet ou via formulaires à télécharger sur le site de l’AED). Dans ce cas, la TVA sur l’investissement (à priori 17% en cas de fournisseur ressortissant du Grand-Duché de Luxembourg) est déductible et le montant à prendre en considération lors du calcul de l’amortissement est le montant hors TVA de l’investissement (réduit des subventions obtenues). Au niveau des recettes, la TVA perçue sur la vente d’électricité (8%), doit être déclarée annuellement à l’aide du formulaire téléchargeable sur le site de l’Administration de l’Enregistrement et des Domaines (http://www.aed.public.lu/formulaires/index.html).

Ces informations peuvent être consultées dans l’article 1, paragraphe 2 du Règlement grand-ducal modifié du 21 janvier 1980 ayant pour objet de fixer les conditions et modalités d'application du régime de franchise prévu en matière de taxe sur la valeur ajoutée :

« L’assujetti soumis au régime de franchise de taxe prévu à l’article 57, paragraphe 1er, de la loi TVA est déchargé de l’obligation de dépôt de déclarations prévue à l’article 64, paragraphe 1er, de la loi TVA, à condition de ne pas avoir effectué, au cours de l’année civile, des prestations de services pour lesquelles le preneur du service non établi à l’intérieur du pays est le redevable de la taxe, et de n’être redevable, en vertu des dispositions de l’article 61, d’aucune taxe devenue exigible au cours de cette année civile.

L’assujetti visé à l’alinéa 1 doit cependant, avant le premier mars de l’année civile, informer l’Administration de l’enregistrement et des domaines, désignée ci-après par « l’administration », par écrit du montant de son chiffre d’affaires réalisé au cours de l’année civile précédente.

Depuis le 1er janvier 2023, le taux super-réduit de 3 %[4] est appliqués à la livraison et installation de panneaux solaires, sous condition que l’installation des panneaux se fasse sur ou à proximité immédiate de logements privés ou des bâtiments, publics et autres, utilisés pour des activités d’intérêt général. Ne pas confondre le taux super-réduit 3% avec la TVA Logement de 3%.

Tous les éléments nécessaires pour l’installation et le fonctionnement des panneaux solaires tombent dès lors sous le taux super-réduit, ce qui sous-entend les éléments suivants : panneaux photovoltaïques (ou collecteurs solaires hybrides), rails de fixation, câblage électrique DC et AC lié directement à l’installation photovoltaïque, onduleur, protections électriques, compteur bidirectionnel ; et pour les panneaux solaires thermiques : collecteurs solaires thermiques, rails de fixation, tuyauterie isolée, réservoir de stockage solaire, calorimètre, installations périphériques (alimentation, régulation, échangeurs de chaleur) ; ainsi que bien-sûr les frais d’installation.

Pour les panneaux solaires photovoltaïques, une installation de stockage (batterie) n’est donc pas concernée.

En pratique, cela signifie :

- en cas de livraison / prestation effectuée, le taux de TVA applicable est celui en vigueur le jour ou la livraison / prestation est effectuée (terminée) (fait générateur)

- en cas de versements d’acomptes, le taux de TVA applicable est celui en vigueur le jour d’encaissement de l’acompte versé.

[3] Article 1, paragraphe 2, du Règlement grand-ducal modifié du 21 janvier 1980 ayant pour objet de fixer les conditions et modalités d'application du régime de franchise prévu en matière de taxe sur la valeur ajoutée

[4] Circulaire N° 816 - Loi budgétaire-modifications ponctuelles du taux, 28 décembre 2022

5. Exemple pour le traitement fiscal d’une installation de 40 kWc

5.1. Hypothèses

- Prix d’acquisition d’une installation photovoltaïque de 40 kWc en date du 01/01/2023 :

| Prix d’acquisition d’une installation photovoltaïque de 40 kWc en date du 01/01/2023 : | ||

| 80.000 € hTVA | 13.600 € (17 %) | |

| 93.600 € TTC | ||

| Contribuable assujetti à la TVA | ||

| Amortissement (5 %) : 4.000 € par an (5 % de 80.000 €) | ||

| Production d’électricité annuelle | 37.334 kWh/a | |

| Injection totale avec tarif d’injection garanti de 0,1194 €/kWh | Autoconsommation avec tarif négocié de 0,099[5] €/kWh | |

| Revenu annuel | 4.458 € | 2.513[6] € |

[5] https://assets.ilr.lu/energie/Documents/ILRLU-1685561960-1173.pdf, 80 % de la moyenne de la période janvier-novembre 2023

[6] Taux d’autoconsommation de 15 %, donc injection de 31.734 kWh

5.2. Formulaire 113 (Amortissement)

5.3. Formulaire 121 (Installation photovoltaïque)

5.4. Déclaration annuelle de la Taxe sur la Valeur Ajoutée